Al analizar los datos de facturación del mercado de la maquinaria de limpieza profesional en España en el año 2016, nos encontramos que los dos grandes segmentos que lo componen: Limpieza Viaria y Limpieza de Interiores han presentado un comportamiento diametralmente opuesto. Así mientras el segmento de la maquinaria de limpieza profesional de interiores ha presentado un crecimiento del 5,1%, el segmento de la Limpieza Viaria ha sufrido un decrecimiento del -17%.

La combinación de ambos segmentos da como resultado un decrecimiento del -2,6% para el total del sector. Con un valor total de mercado de 147 millones de euros, de los cuales la maquinaria de limpieza viaria representa un 29% (43 millones) y la maquinaria profesional de limpieza de interiores un 71% (104 millones).

Analizando la evolución del mercado de la maquinaria profesional de limpieza en España durante la última década, observamos que tras un descenso continuo en el periodo 2008-2013, desde el año 2014 el mercado se está recuperando, si bien sin llegar al volumen del periodo anterior a la crisis.

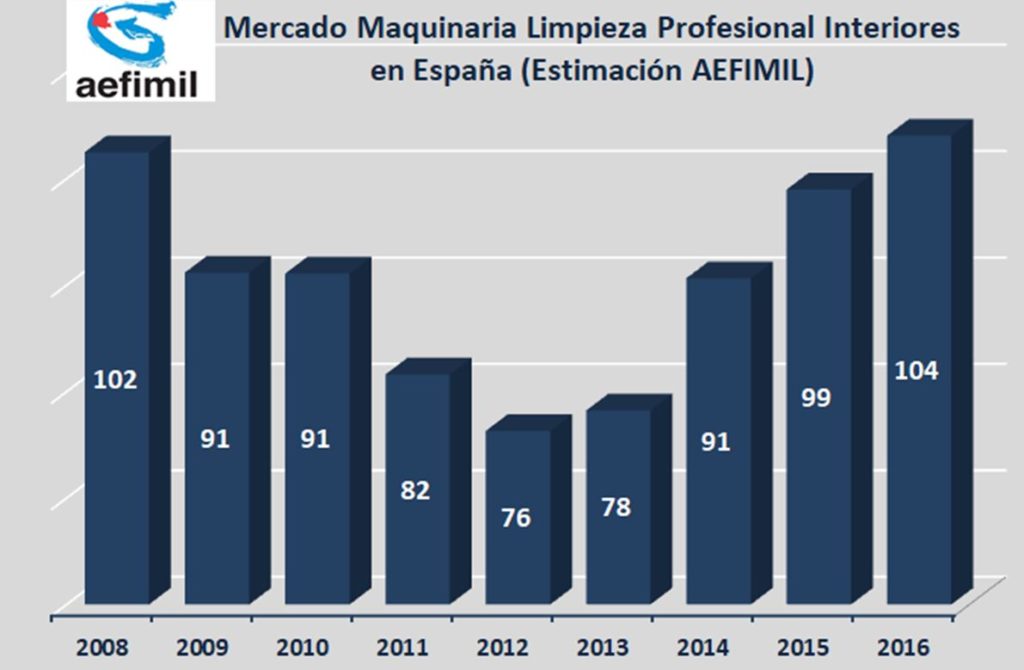

Desglosando el mercado total de maquinaria profesional, y centrándonos en el segmento de la Maquinaria de Limpieza Profesional de Interiores, tenemos la siguiente evolución del volumen de mercado:

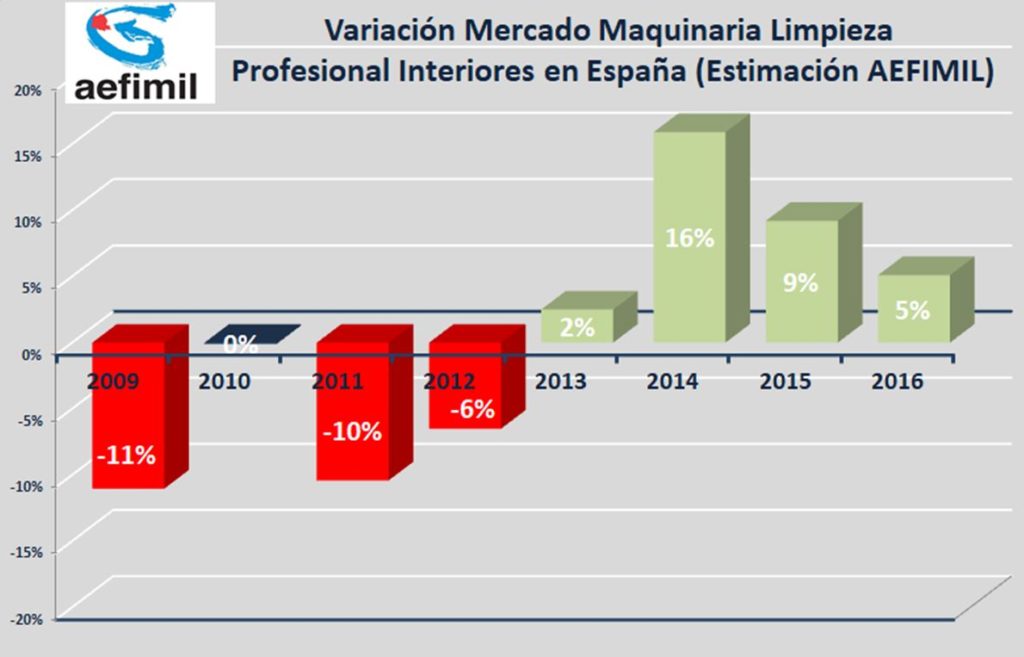

Puede observarse que en los últimos 3 años el segmento de Maquinaria de Interiores ha presentado un mejor comportamiento que el de la Maquinaria Viaria, enlazando cuatro años de crecimiento constante desde el 2013. Estas tasas de crecimiento continuado durante los últimos cuatro años han supuesto un crecimiento acumulado del 36% desde los 76 millones en 2012 hasta los 104 millones de 2016.

Además en este 2016, el mercado de la Maquinaria Profesional de Interiores ha conseguido recuperar el nivel pre-crisis (104 millones en 2016 vs 102 millones en 2008), cosa que no ha sucedido en el total del mercado de Maquinaria Profesional (Interiores+Viaria) donde el volumen actual respecto de 147 millones todavía está un 17% por debajo de los 176 millones del mercado en 2008.

Centrándonos en las tasas de crecimiento del segmento de Maquinaria Profesional de Interiores, tenemos:

En este punto, y centrándonos en el Mercado de la Maquinaria de Limpieza Profesional de Interiores, en el que según nuestras estimaciones AEFIMIL representa el 84 de la cifra total del mercado, nos gustaría prestar especial atención a 3 factores.

1.- Cambios en la estructura del Mercado

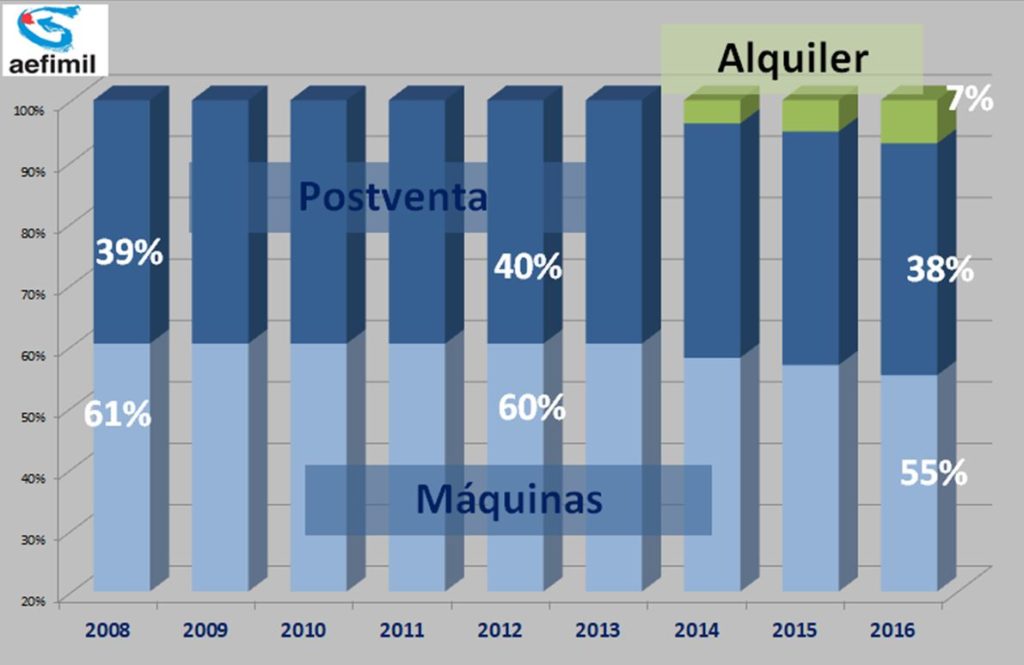

Estableciendo 3 grandes categorías en el mercado: Facturación de máquinas, Alquiler y Postventa (en la que se incluyen Piezas, Recambios, contratos de mantenimiento y facturación de Servicio SAT). Estamos atendiendo durante los últimos 5 años un cambio estructural significativo dentro del mercado como podemos ver en el siguiente gráfico:

La principal categoría en el sector sigue siendo la facturación de máquinas, pero vemos que en el periodo 2008-2012, ésta mantuvo estable su ponderación, representando un 61% del total del mercado, siendo el otro 39% el volumen correspondiente al mercado de postventa.

Pero en los últimos 4 años, hemos asistido por un lado a la irrupción del Alquiler y por otro lado a la consolidación de nuevas soluciones de servicio (contratos de mantenimiento integral y preventivos) lo que ha llevado a que en 2016 la facturación de máquinas represente el 55%, mientras que la nueva figura del Alquiler alcanza ya el 7% del total de la cifra de negocio del mercado.

- Familias de máquinas

Como hemos comentado anteriormente, a pesar de su descenso relativo (que no en términos absolutos) durante los últimos cuatro años, la facturación de Máquinas sigue representando la principal categoría dentro del sector de la Maquinaria de Limpieza Profesional de Interiores.

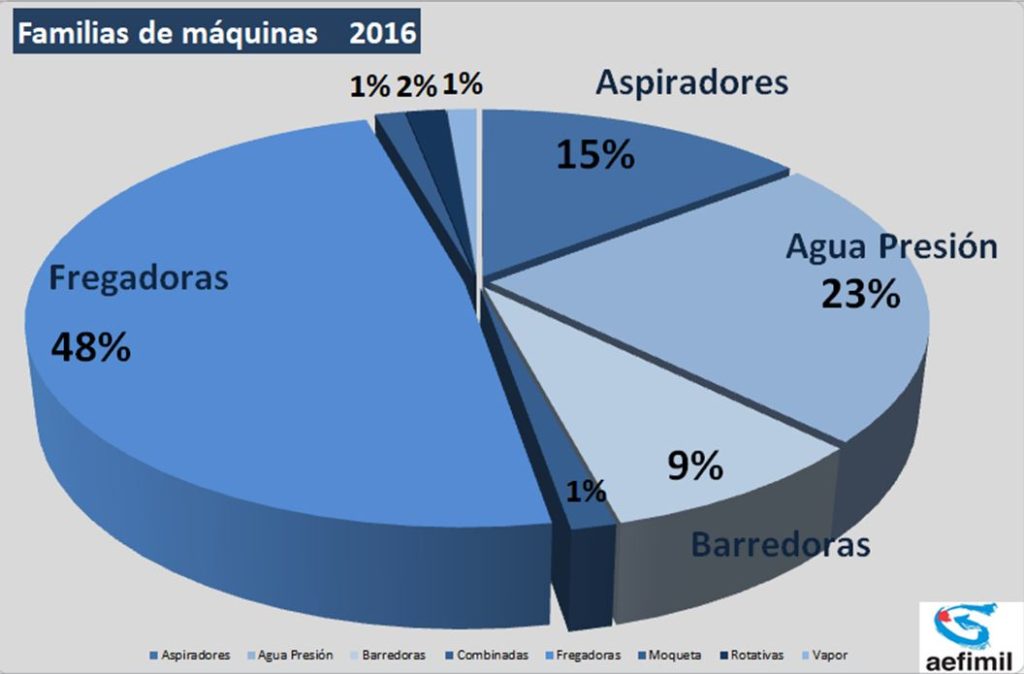

Su distribución por familia de máquinas en el año 2016 es la siguiente:

Observamos que la familia de las Fregadoras que representan casi la mitad del mercado de máquinas (un 48%) es la familia más significativa, seguida de Agua Presión (un 23%), Aspiradores (15%), Barredoras (9%), Rotativas (2%), Combinadas (1%), Limpia Moqueta (1%) y máquinas de vapor (1%).

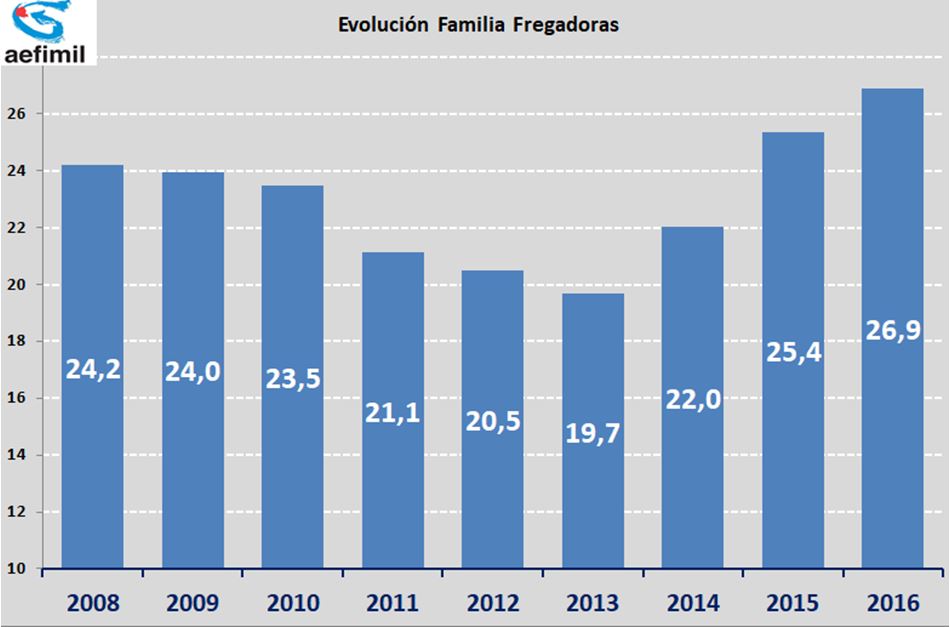

En este contexto, es obvio que la evolución de la familia de Fregadoras durante estos últimos años ha determinado en gran medida la evolución general del sector, existiendo una correlación significativa entre ambas:

Podemos ver en el gráfico que desde los 24,2 millones en 2008 la facturación de fregadoras cayó por debajo de los veinte millones (19,7) en 2013, y desde ese punto en los últimos años acumula un crecimiento total del 37% hasta alcanzar los 26,9 millones en 2016, superando en un 11% la facturación de 2008 anterior a la crisis.

3) Canales de venta

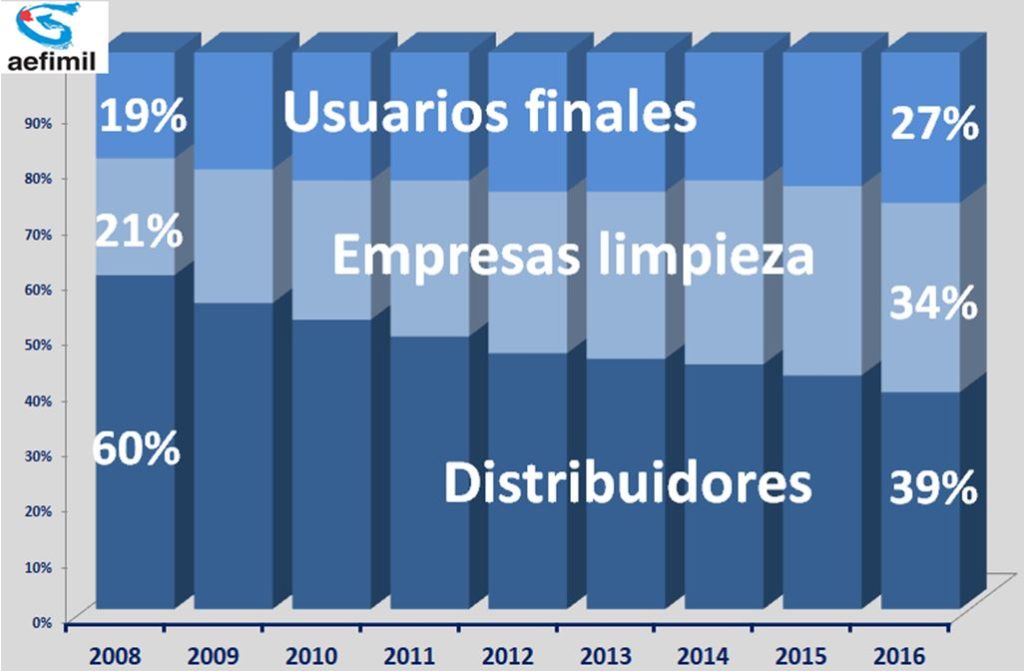

Históricamente AEFIMIL ha considerado 3 canales de venta diferenciados: distribuidores, empresas de limpieza y usuarios finales. En el siguiente gráfico podemos ver la evolución de estos 3 canales de venta:

Observamos como de forma consistente durante la última década, la distribución de los canales de venta dentro del Mercado de la Maquinaria de Limpieza Industrial de Interiores ha sufrido un cambio estructural significativo.

Prácticamente la estructura de los canales de venta se ha invertido durante esta década: del 60% venta indirecta (distribuidores) y 40% venta directa (usuarios finales y empresas de limpieza) en el año 2008, hemos pasado al 39% de venta indirecta y 61% de venta directa en 2016.

Hemos de puntualizar que estos datos corresponden al total del Mercado (Máquinas, Postventa y Alquiler), por lo que los cambios comentados anteriormente (incremento del peso específico de Alquiler y Postventa en detrimento de la Maquinaria) así como los cambios acontecidos tanto por parte de la demanda (principalmente empresas de limpieza) como de la oferta (extensión de las redes de venta y servicio directa de los principales fabricantes internacionales) explican de forma inequívoca este sustancial cambio en la estructura de los canales de venta.

Para finalizar, en cuanto a las expectativas de AEFIMIL sobre la evolución del sector en 2017 y en el futuro, en estos momentos somos optimistas, las previsiones y expectativas de los asociados para el 2017 son mantener y consolidar el crecimiento de los últimos 4 años.

En este sentido, los datos del LIMPEX25 (el Indice Trimestral que AEFIMIL elabora para tomar el pulso a lo largo del año a la evolución del mercado) nos presentan un crecimiento del 5,3% del primer trimestre del año 2016 en comparación al primer trimestre del 2015.

Este crecimiento además va a venir acompañado por el desarrollo e implementación de innovaciones y tecnologías que en pocos años van a significar un cambio cualitativo significativo en el sector de la maquinaria de limpieza profesional.

En ese sentido, es destacable la consolidación de la limpieza sostenible, en la que los fabricantes siguen apostando por el desarrollo de nuevas tecnologías de limpieza que reduzcan tanto el consumo de recursos (agua, productos químicos y energía) como el nivel de contaminación acústica, al tiempo que sigan mejorando la ergonomía de los operarios. Así mismo estamos asistiendo a importantes avances en el campo de la robótica, el internet de las cosas y los sistemas de gestión de flotas online con geolocalización, que seguramente van a marcar el desarrollo del sector durante los próximos años.

También hay que destacar que a largo plazo el mercado de maquinaria de limpieza profesional sigue presentando un potencial de crecimiento significativo, ya que el grado de mecanización de la limpieza profesional en España sigue estando por debajo de los standares de los países de nuestro entorno. El sector de la limpieza profesional en España, en grandes números, está constituido por 400.000 trabajadores, lo que significa un 2,5% de la población activa de España, mientras que su cifra de facturación está alrededor de los 7.000 millones, lo que supone un 0,7% del PIB.

Es decir, existe una diferencia considerable en términos de Productividad entre el sector de la limpieza profesional y la media de la Economía Española. Sin ninguna duda una mayor tasa de mecanización y la implementación de las nuevas tecnologías que he comentado anteriormente (Robótica, Internet de las Cosas, Sistemas de Gestión de Flotas y la limpieza sostenible) ayudarán a mejorar e incrementar la productividad y con ello la rentabilidad del sector de la limpieza profesional en España.